Die Leadgenerierung spielt in der Versicherungsbranche eine entscheidende Rolle, um potenzielle Kunden zu identifizieren und erfolgreich zu gewinnen. Mit der richtigen Strategie können Versicherungsunternehmen ihre Vertriebsaktivitäten effektiver gestalten und langfristige Kundenbeziehungen aufbauen.

In diesem Artikel werden wir verschiedene bewährte Methoden und Techniken zur Leadgenerierung für Versicherungen betrachten.

Definition von Leadgenerierung

Die Leadgenerierung, oder auch Akquise von Interessenten, bezeichnet den Prozess, potenzielle Kunden für die eigenen Produkte oder Dienstleistungen zu identifizieren und zu gewinnen. Diese „Leads“ sind in der Regel Personen oder Unternehmen, die Interesse an dem angebotenen Produkt oder der Dienstleistung gezeigt haben. In der Versicherungsbranche könnte ein Lead beispielsweise jemand sein, der auf eine Online-Anzeige für eine Lebensversicherung geklickt hat, ein Formular auf einer Website ausgefüllt hat, um weitere Informationen zu erhalten, oder auf einer Messe seinen Kontakt hinterlassen hat.

Der Prozess der Leadgenerierung umfasst eine Reihe von Strategien, Techniken und Taktiken, die dazu dienen, das Interesse dieser potenziellen Kunden zu wecken und sie dazu zu bringen, sich weiter mit dem Versicherungsunternehmen zu beschäftigen. Ziel ist es, aus diesen Leads zahlende Kunden zu machen, um so den Umsatz des Unternehmens zu steigern.

Bedeutung der Leadgenerierung in der Versicherungsbranche

In der Versicherungsbranche spielt die Leadgenerierung eine entscheidende Rolle. Der hart umkämpfte Markt und die hohe Anzahl von Anbietern führen dazu, dass Versicherungsunternehmen stets bemüht sein müssen, neue Kunden zu gewinnen. Dazu tragen die Leads bei, da sie potenzielle Kunden repräsentieren, die bereits ein gewisses Interesse an den Versicherungsprodukten oder -dienstleistungen gezeigt haben.

Zudem können durch effektive Leadgenerierung qualifizierte Leads ermittelt werden, d.h., diejenigen, die höchstwahrscheinlich in Käufer umgewandelt werden können. So kann ein Unternehmen seine Ressourcen effizienter nutzen und gleichzeitig seine Verkaufszahlen und den Gesamtumsatz erhöhen. Darüber hinaus ermöglicht die Leadgenerierung den Aufbau langfristiger Kundenbeziehungen.

Ein gut gepflegter Lead kann zu einem treuen Kunden werden, der im Laufe der Zeit verschiedene Versicherungsprodukte kauft und somit zum stetigen Einkommen des Unternehmens beiträgt. Daher kann die Bedeutung der Leadgenerierung für die Versicherungsbranche nicht hoch genug eingeschätzt werden.

Überblick über den Prozess der Leadgenerierung für Versicherungen

Zielgruppe

Der Prozess der Leadgenerierung für Versicherungen besteht aus mehreren Phasen und kann je nach Unternehmen und dessen spezifischer Strategie variieren. In der Regel beginnt der Prozess mit der Identifizierung der Zielgruppe, das heißt, jener Personen oder Unternehmen, die am wahrscheinlichsten an den angebotenen Versicherungsprodukten oder -dienstleistungen interessiert sind. Dies geschieht durch Marktforschung und die Analyse von Kundendaten.

Planung

Im nächsten Schritt, nachdem die Zielgruppe definiert wurde, wird die Planung der Maßnahmen zur Leadgenerierung aufgenommen. Diese Maßnahmen sind darauf ausgerichtet, die definierte Zielgruppe effektiv zu erreichen und ihr Interesse an den angebotenen Versicherungsprodukten oder -dienstleistungen zu wecken.

Es werden spezifische Strategien und Taktiken entwickelt, die auf die Bedürfnisse und Interessen der Zielgruppe zugeschnitten sind. Dazu gehören sowohl Inbound-Marketing-Strategien wie Content-Marketing, SEO und Social Media Marketing, als auch Outbound-Marketing-Methoden wie Direktwerbung oder die Teilnahme an Branchenveranstaltungen und Messen.

Bei der Planung dieser Maßnahmen wird sorgfältig überlegt, welche Botschaften kommuniziert werden sollen, über welche Kanäle diese Botschaften verbreitet werden und wie der Erfolg der einzelnen Maßnahmen gemessen und bewertet wird. Die Planung sollte auch festlegen, wie Leads qualifiziert und weiterverfolgt werden, um sie letztendlich in zahlende Kunden zu konvertieren.

Insgesamt zielt dieser Planungsschritt darauf ab, eine umfassende und kohärente Strategie zur Leadgenerierung zu entwickeln, die es dem Unternehmen ermöglicht, seine Zielgruppe effektiv zu erreichen und die Anzahl der generierten Leads zu maximieren.

Implementierung

Anschließend werden verschiedene Massnahmen zur Leadgenerierung implementiert, um diese Zielgruppe zu erreichen und ihr Interesse zu wecken. Dazu gehören beispielsweise Inbound-Marketing-Taktiken wie Content-Marketing, Suchmaschinenoptimierung und Social-Media-Marketing, aber auch Outbound-Marketing-Methoden wie Direktwerbung, Telemarketing und die Teilnahme an Veranstaltungen und Messen.

Qualifizierung

Sobald ein Lead generiert wurde, wird er in der Regel qualifiziert, das heißt, es wird bewertet, wie wahrscheinlich es ist, dass dieser Lead zu einem zahlenden Kunden wird. Dies geschieht auf der Grundlage verschiedener Kriterien, wie zum Beispiel dem Grad des Interesses des Leads, seiner finanziellen Situation und seinen spezifischen Versicherungsbedürfnissen.

Pflege und Nurturing

Der nächste Schritt im Prozess ist die Pflege der Leads, das heißt, es werden Maßnahmen ergriffen, um das Interesse der Leads aufrechtzuerhalten und sie dazu zu bringen, einen Kauf zu tätigen. Dies kann durch regelmäßige Kommunikation, das Angebot von maßgeschneiderten Versicherungsprodukten und -dienstleistungen und hervorragenden Kundenservice geschehen.

Analyse

Der letzte Schritt im Prozess der Leadgenerierung ist die Überwachung und Verbesserung der Leadgenerierungsaktivitäten. Dies umfasst die Messung der Effektivität verschiedener Taktiken und Strategien und die Anpassung dieser basierend auf den Ergebnissen, um die Effizienz und Effektivität der Leadgenerierung zu maximieren.

Zielgruppendefinition für die Leadgenerierung für Versicherungen

Die Definition der Zielgruppe ist ein entscheidender erster Schritt in der Leadgenerierung. Dabei handelt es sich um die Identifikation und das Verständnis der Personen oder Unternehmen, die am wahrscheinlichsten an den angebotenen Versicherungsprodukten oder -dienstleistungen interessiert sind. Um die Zielgruppe zu definieren, bedarf es einer gründlichen Marktforschung und Analyse.

Versicherungsunternehmen müssen diverse Faktoren berücksichtigen, darunter demografische Merkmale wie Alter, Geschlecht, Beruf, Einkommensniveau, und geografische Lage. Darüber hinaus spielen auch psychografische Merkmale eine Rolle, wie zum Beispiel Lebensstil, Einstellungen, Interessen und Werte. Bei Geschäftskunden könnten Faktoren wie Branche, Unternehmensgröße und Entscheidungsträger relevant sein.

Es ist auch wichtig, die spezifischen Bedürfnisse und Probleme der Zielgruppe zu verstehen. Welche Arten von Versicherungen benötigen sie? Welche Herausforderungen oder Hindernisse stehen ihnen bei der Suche nach einer geeigneten Versicherung im Weg?

Mit einem klaren Verständnis der Zielgruppe können Versicherungsunternehmen effektivere und zielgerichtete Leadgenerierungsstrategien entwickeln. Die Botschaften und Angebote können speziell auf die Bedürfnisse und Interessen der Zielgruppe zugeschnitten werden, was die Wahrscheinlichkeit erhöht, dass diese zu Leads und letztendlich zu Kunden werden.

Warum Daten bei der Leadgenerierung von entscheidender Bedeutung sind

Daten spielen eine entscheidende Rolle in der modernen Versicherungsbranche und insbesondere bei der Leadgenerierung. Sie ermöglichen ein besseres Verständnis der Kunden, deren Bedürfnisse, Verhaltensweisen und Präferenzen. Dies ermöglicht Versicherungsunternehmen, zielgerichtete und effektive Marketingstrategien zu entwickeln.

Durch die Analyse von Kundendaten können Versicherer Trends und Muster erkennen, die auf die zukünftige Nachfrage nach Versicherungsprodukten hindeuten können. Sie können auch Informationen über die Effektivität ihrer bisherigen Marketingkampagnen liefern, um zukünftige Bemühungen zu verbessern.

Darüber hinaus ermöglichen Daten eine Segmentierung der Kundenbasis, wodurch personalisierte und relevante Marketingbotschaften erstellt werden können. Dies kann die Kundenzufriedenheit und -bindung verbessern und dazu beitragen, mehr qualifizierte Leads zu generieren.

Insgesamt sind Daten für die Leadgenerierung von unschätzbarem Wert. Sie liefern wertvolle Einblicke und ermöglichen informierte Entscheidungen, die die Effizienz und Effektivität von Marketingstrategien verbessern können. Deshalb ist es wichtig, in Datenerfassungs- und Analysetools zu investieren und eine datengesteuerte Kultur in der Organisation zu fördern.

Quantitative vs. qualitative Daten

In der Versicherungsbranche und speziell in der Leadgenerierung spielen sowohl qualitative als auch quantitative Daten eine wichtige Rolle. Jeder Datentyp bietet unterschiedliche Einblicke und hat seine eigene Relevanz.

Quantitative Daten sind numerisch und messbar. Sie können analysiert und in statistischen Modellen verwendet werden, um Muster und Trends zu erkennen. Beispielsweise könnten die Anzahl der Website-Besuche, die Conversion-Raten oder demografische Daten wie Alter und Einkommen der Nutzer als quantitative Daten betrachtet werden. Sie liefern klare, objektive und messbare Informationen, die dazu beitragen können, die Effektivität der Leadgenerierung zu bewerten und Bereiche für Verbesserungen zu identifizieren.

| Quantitative Daten | Qualitative Daten | |

|---|---|---|

| Definition | Quantitative Daten sind messbare, numerische Informationen, die in statistischen Analysen verwendet werden können. | Qualitative Daten sind nicht-numerische Informationen, die subjektive Merkmale, Eigenschaften und Beobachtungen beschreiben. |

| Beispiele | Anzahl der Website-Besucher, Klickrate, Conversion-Rate, demografische Daten. | Kundenfeedback, Interviewtranskripte, Beobachtungen aus der Nutzerforschung, Meinungen und Präferenzen der Kunden. |

| Analyse | Quantitative Daten werden typischerweise durch statistische Methoden analysiert. | Qualitative Daten werden in der Regel durch Methoden wie Themenanalyse, Inhaltsanalyse oder Fallstudienanalysen untersucht. |

| Verwendung | Quantitative Daten können verwendet werden, um Trends zu identifizieren, Hypothesen zu testen und Vorhersagen zu treffen. | Qualitative Daten werden verwendet, um ein tieferes Verständnis von menschlichen Verhaltensweisen, Einstellungen und Motivationen zu gewinnen. |

| Sammlungsmethoden | Online-Umfragen, Web-Analytics-Tools, A/B-Tests, Marktuntersuchungen. | Interviews, Fokusgruppen, Beobachtungen, Kundenfeedback, ethnografische Studien. |

| Vorteile | Quantitative Daten sind objektiv und können genaue Messungen liefern. Sie ermöglichen breit angelegte Erkenntnisse. | Qualitative Daten bieten detaillierte und tiefe Einblicke. Sie helfen, das „Warum“ hinter den Zahlen zu verstehen. |

| Nachteile | Sie können den Kontext oder die Tiefe der menschlichen Erfahrung nicht immer vollständig einfangen. | Sie sind oft zeitaufwendig zu sammeln und zu analysieren und können schwer zu generalisieren sein. |

Auf der anderen Seite stehen qualitative Daten, die nicht-numerische Informationen liefern und eher subjektiv sind. Sie umfassen Meinungen, Eindrücke und Gefühle und können durch Methoden wie Interviews, Umfragen oder Beobachtungen gesammelt werden. Diese Daten können Einblicke in die Präferenzen und Bedürfnisse der Kunden liefern, die nicht unbedingt durch quantitative Daten erfasst werden. Beispielsweise könnten Kundenfeedback oder Kundenbewertungen als qualitative Daten betrachtet werden.

Beide Arten von Daten sind für die Leadgenerierung von Bedeutung. Während quantitative Daten dazu beitragen können, die allgemeine Leistung und Trends zu verstehen, können qualitative Daten tiefergehende Einblicke in die Kundenbedürfnisse und -erwartungen liefern. Ein effektiver Ansatz zur Leadgenerierung erfordert daher eine Kombination aus beiden: eine fundierte quantitative Analyse, ergänzt durch qualitative Einblicke für ein vollständiges Bild des Kundenverhaltens und der Markttrends.

Datenschutz bei der Leadgenerierung

In der Versicherungsbranche spielen Datenschutz und Compliance eine wesentliche Rolle, besonders in Bezug auf die Leadgenerierung. Mit der Verwendung von Kunden- und Prospektendaten zur Verbesserung der Marketingstrategien und zur Generierung qualifizierter Leads kommen Verantwortlichkeiten im Zusammenhang mit dem Schutz und der richtigen Nutzung dieser Daten.

Gemäß den Datenschutzgesetzen, insbesondere der europäischen Datenschutz-Grundverordnung (DSGVO), haben Unternehmen die Pflicht, personenbezogene Daten zu schützen. Sie müssen sicherstellen, dass sie die Zustimmung der betroffenen Personen einholen, bevor sie ihre Daten sammeln und verarbeiten, und sie müssen transparent darüber sein, wie und warum diese Daten verwendet werden. Darüber hinaus müssen sie geeignete Sicherheitsmaßnahmen implementieren, um diese Daten vor Missbrauch oder Datenverlust zu schützen.

Compliance, oder die Einhaltung von Gesetzen und Vorschriften, ist auch für Versicherungsunternehmen von großer Bedeutung. Dies umfasst nicht nur Datenschutzgesetze, sondern auch andere branchenspezifische Vorschriften, wie etwa die Versicherungsaufsichtsgesetze. Die Nichtbeachtung dieser Regeln kann zu schweren Strafen, Reputationsschäden und Vertrauensverlust bei den Kunden führen.

In der Praxis bedeutet dies, dass Versicherungsunternehmen eine klare Datenschutz- und Compliance-Politik haben müssen. Sie müssen sicherstellen, dass ihre Mitarbeiter entsprechend geschult sind und dass sie kontinuierlich überprüfen und aktualisieren ihre Prozesse, um die Einhaltung der geltenden Gesetze und Bestimmungen sicherzustellen. Auch bei der Leadgenerierung muss der Datenschutz immer an erster Stelle stehen und jede Art von Aktivität, sei es datengesteuertes Marketing oder Kundeninteraktion, muss unter Berücksichtigung der Compliance durchgeführt werden.

CRM Systeme sind unverzichtbar bei der Leadgenerierung

Customer Relationship Management (CRM) Systeme sind ein integraler Bestandteil moderner Geschäftsprozesse und spielen eine entscheidende Rolle in der Leadgenerierung, besonders in der Versicherungsbranche.

Ein CRM-System ist eine Technologie zur Verwaltung aller Interaktionen eines Unternehmens mit aktuellen und potenziellen Kunden. Es nutzt Datenanalyse über Kundenhistorie, um Geschäftsbeziehungen mit Kunden zu verbessern, insbesondere um den Kundenbindungsprozess zu konzentrieren und letztendlich den Verkauf zu fördern.

Ein CRM-System kann eine Fülle von Informationen speichern, einschließlich Kundenkontaktinformationen, Kontakthistorie, Kaufhistorie und Kundenvorlieben. Durch die zentrale Speicherung und Analyse dieser Daten kann ein CRM-System ein besseres Verständnis der Kundenanforderungen und -präferenzen liefern, was wiederum den Vertrieb und das Marketing effektiver macht.

In Bezug auf die Leadgenerierung ermöglichen CRM-Systeme das Tracking und Management von Interaktionen mit potenziellen Kunden. Sie können Informationen über Leads sammeln, wie z.B. welche Marketingkampagnen sie erreicht haben, wie sie auf diese reagiert haben und ob sie zu zahlenden Kunden geworden sind. Diese Informationen können dann verwendet werden, um den Erfolg von Marketingkampagnen zu bewerten und Strategien für die zukünftige Leadgenerierung zu entwickeln.

| Aufgabe von CRM-Systemen | Beschreibung |

|---|---|

| Identifikation von Leads | CRM-Systeme können dabei helfen, potenzielle Leads zu identifizieren, indem sie die Daten von Kunden und Interessenten analysieren. |

| Tracking von Leads | Mit CRM-Systemen können Unternehmen den Fortschritt und Status von Leads verfolgen, von der ersten Interaktion bis zum Kauf. |

| Automatisierung von Marketingkampagnen | CRM-Systeme können dazu genutzt werden, personalisierte Marketingkampagnen zu erstellen und auszusenden, basierend auf den Daten und Präferenzen der Leads. |

| Analyse und Reporting | Durch die Sammlung und Analyse von Daten können CRM-Systeme wertvolle Einblicke in die Effektivität von Marketingkampagnen und die Qualität von Leads liefern. |

| Kundenservice | CRM-Systeme können den Kundenservice verbessern, indem sie alle Interaktionen mit einem Lead oder Kunden dokumentieren, sodass jeder Mitarbeiter einen vollständigen Überblick über die bisherige Kommunikation hat. |

| Verbesserung der Kundenbindung | Durch das Verständnis der Bedürfnisse und Vorlieben der Leads können Unternehmen ihre Produkte und Dienstleistungen besser auf sie abstimmen und so die Kundenbindung verbessern. |

| Cross-Selling und Up-Selling | CRM-Systeme können Cross-Selling und Up-Selling-Möglichkeiten identifizieren, indem sie ähnliche Produkte oder Dienstleistungen vorschlagen, die für den Lead von Interesse sein könnten. |

| Verbesserung der Kommunikation | CRM-Systeme können die Kommunikation zwischen verschiedenen Abteilungen eines Unternehmens verbessern, indem sie sicherstellen, dass alle relevanten Informationen über Leads und Kunden für alle Mitarbeiter zugänglich sind. |

Einsatz von KI bei der Leadgenerierung für Versicherungen

Künstliche Intelligenz (KI) und maschinelles Lernen haben sich zu wertvollen Werkzeugen in der Welt der Leadgenerierung entwickelt, insbesondere in der Versicherungsbranche. Diese fortschrittlichen Technologien bieten eine Reihe von Anwendungen, die dazu beitragen können, die Effizienz und Wirksamkeit der Leadgenerierung zu verbessern.

KI kann dazu genutzt werden, komplexe Muster in großen Datenmengen zu erkennen und zu interpretieren, was Unternehmen dabei helfen kann, potenzielle Leads zu identifizieren und zu qualifizieren. KI kann auch verwendet werden, um personalisierte Marketingbotschaften zu erstellen, die auf den individuellen Bedürfnissen und Präferenzen eines potenziellen Leads basieren, wodurch die Wahrscheinlichkeit einer erfolgreichen Konversion erhöht wird.

Maschinelles Lernen, ein Unterzweig der KI, kann dazu genutzt werden, Algorithmen zu entwickeln, die in der Lage sind, aus Daten zu lernen und ihre Leistung im Laufe der Zeit zu verbessern. Im Kontext der Leadgenerierung kann maschinelles Lernen dazu verwendet werden, Modelle zu entwickeln, die vorhersagen können, welche Leads am wahrscheinlichsten zu Kunden konvertieren, basierend auf historischen Daten und Trends.

Insgesamt ermöglichen KI und maschinelles Lernen Versicherungsunternehmen, datengesteuerte Entscheidungen zu treffen und ihre Leadgenerierungsstrategien zu optimieren. Diese Technologien werden in der Zukunft wahrscheinlich eine noch größere Rolle spielen, da sie immer weiterentwickelt und verfeinert werden.

Content Marketing bei der Leadgenerierung für Versicherungen

Content Marketing geht weit über die reine Produktwerbung hinaus und konzentriert sich auf die Bereitstellung von Mehrwert für potenzielle Kunden. Es ist eine langfristige Strategie, die darauf abzielt, starke Beziehungen zu Ihrer Zielgruppe aufzubauen, indem Sie konsequent hochwertige, relevante und informative Inhalte liefern.

In der Versicherungsbranche könnte dies beispielsweise die Entwicklung von Inhalten umfassen, die Fragen beantworten und Sorgen potenzieller Kunden bezüglich ihrer Versicherungsoptionen ansprechen. Blogbeiträge könnten sich mit spezifischen Themen wie „Die Vorteile einer Privathaftpflichtversicherung“ oder „Die Auswirkungen der Altersvorsorge auf die Lebensversicherung“ befassen. Whitepapers oder E-Books könnten tiefer gehende Analysen zu Themen wie „Zukunftstrends in der Versicherungsbranche“ oder „Auswirkungen von Naturkatastrophen auf Hausbesitzerversicherungen“ bieten.

Diese Art von Content Marketing kann dazu beitragen, die Sichtbarkeit Ihres Unternehmens in Suchmaschinen zu erhöhen und das Engagement in sozialen Medien zu fördern, wenn die Inhalte geteilt werden. Darüber hinaus positioniert es Ihr Unternehmen als Autorität und Experten in der Branche, was das Vertrauen bei potenziellen Kunden stärkt. Indem Sie ihnen dabei helfen, besser informierte Entscheidungen zu treffen, fördert Content Marketing die Kundenbindung und fördert letztlich die Konvertierung von Leads in Kunden.

Zusätzlich zur Erstellung hochwertiger Inhalte ist es wichtig, dass Versicherungsunternehmen ihre Content Marketing Strategien regelmäßig überprüfen und optimieren. Dies könnte beinhalten, die Leistung von Inhalten zu verfolgen und zu analysieren, um zu verstehen, welche Arten von Inhalten am effektivsten sind und welche Themen für Ihre Zielgruppe am relevantesten sind. Mit diesen Einblicken können Unternehmen dann ihre Content-Strategien entsprechend anpassen, um die Leadgenerierung weiter zu verbessern.

Insgesamt ist Content Marketing eine effektive Methode zur Leadgenerierung, die Versicherungsunternehmen ermöglicht, stärkere Beziehungen zu ihrer Zielgruppe aufzubauen und gleichzeitig ihre Marktposition zu stärken.

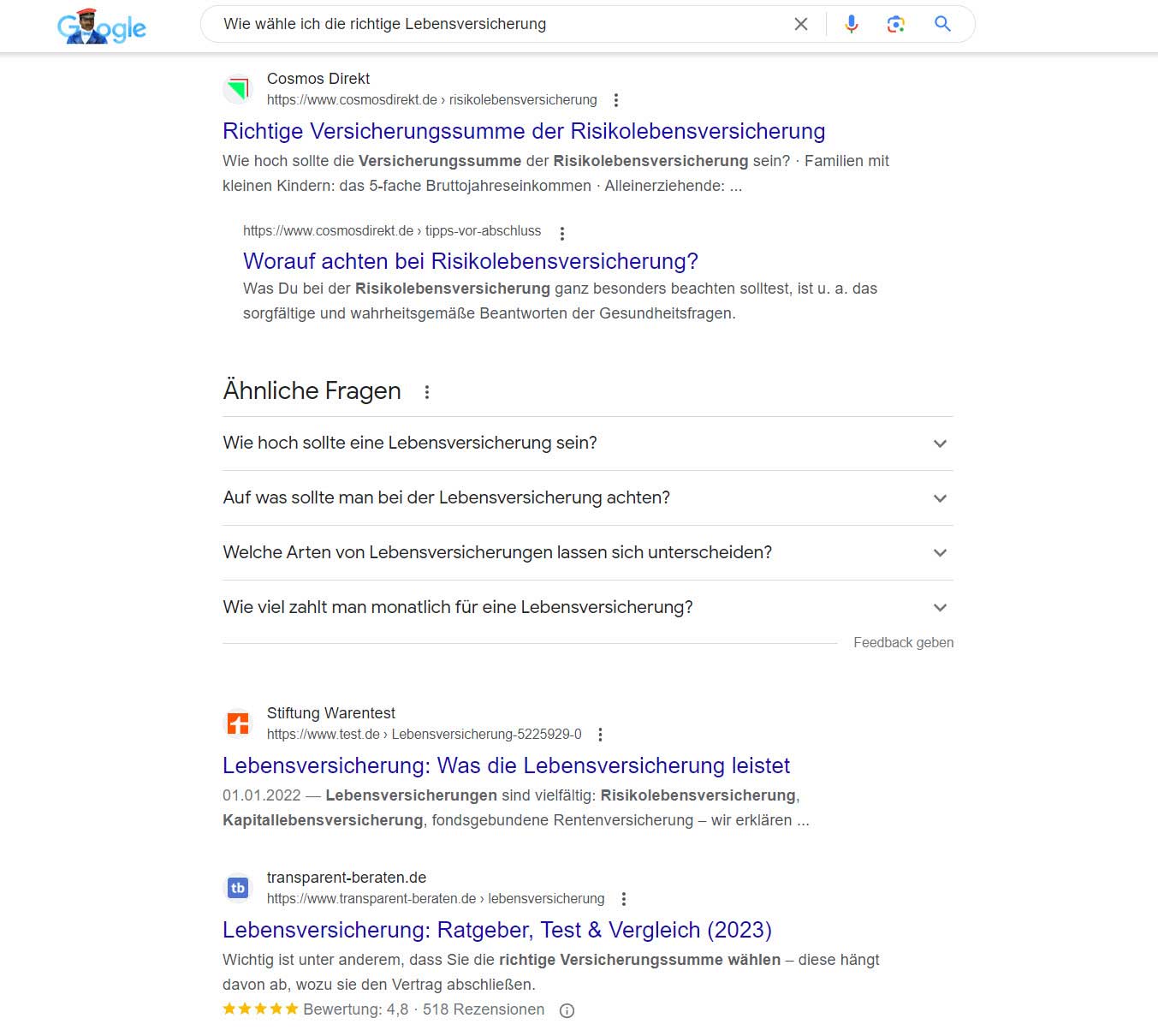

SEO bei der Leadgenerierung für Versicherungen

Content Marketing geht weit über die reine Produktwerbung hinaus und konzentriert sich auf die Bereitstellung von Mehrwert für potenzielle Kunden. Es ist eine langfristige Strategie, die darauf abzielt, starke Beziehungen zu Ihrer Zielgruppe aufzubauen, indem Sie konsequent hochwertige, relevante und informative Inhalte liefern.

In der Versicherungsbranche könnte dies beispielsweise die Entwicklung von Inhalten umfassen, die Fragen beantworten und Sorgen potenzieller Kunden bezüglich ihrer Versicherungsoptionen ansprechen. Blogbeiträge könnten sich mit spezifischen Themen wie „Die Vorteile einer Privathaftpflichtversicherung“ oder „Die Auswirkungen der Altersvorsorge auf die Lebensversicherung“ befassen. Whitepapers oder E-Books könnten tiefer gehende Analysen zu Themen wie „Zukunftstrends in der Versicherungsbranche“ oder „Auswirkungen von Naturkatastrophen auf Hausbesitzerversicherungen“ bieten.

Diese Art von Content Marketing kann dazu beitragen, die Sichtbarkeit Ihres Unternehmens in Suchmaschinen zu erhöhen und das Engagement in sozialen Medien zu fördern, wenn die Inhalte geteilt werden. Darüber hinaus positioniert es Ihr Unternehmen als Autorität und Experten in der Branche, was das Vertrauen bei potenziellen Kunden stärkt. Indem Sie ihnen dabei helfen, besser informierte Entscheidungen zu treffen, fördert Content Marketing die Kundenbindung und fördert letztlich die Konvertierung von Leads in Kunden.

Zusätzlich zur Erstellung hochwertiger Inhalte ist es wichtig, dass Versicherungsunternehmen ihre Content Marketing Strategien regelmäßig überprüfen und optimieren. Dies könnte beinhalten, die Leistung von Inhalten zu verfolgen und zu analysieren, um zu verstehen, welche Arten von Inhalten am effektivsten sind und welche Themen für Ihre Zielgruppe am relevantesten sind. Mit diesen Einblicken können Unternehmen dann ihre Content-Strategien entsprechend anpassen, um die Leadgenerierung weiter zu verbessern.

Insgesamt ist Content Marketing eine effektive Methode zur Leadgenerierung, die Versicherungsunternehmen ermöglicht, stärkere Beziehungen zu ihrer Zielgruppe aufzubauen und gleichzeitig ihre Marktposition zu stärken.

Social Media bei der Leadgenerierung für Versicherungen

Social Media Marketing ist ein weiteres wichtiges Instrument für die Leadgenerierung in der Versicherungsbranche. Es nutzt soziale Medienplattformen wie Facebook, LinkedIn, Twitter und Instagram, um mit potenziellen Kunden in Kontakt zu treten, Markenbekanntheit zu schaffen und letztlich Leads zu generieren.

Ein effektives Social Media Marketing beginnt mit dem Verständnis, auf welchen Plattformen sich Ihre Zielgruppe befindet und welche Arten von Inhalten sie am meisten ansprechen. Versicherungsunternehmen können dann maßgeschneiderte Inhalte erstellen, die auf diesen Plattformen geteilt werden können. Dies könnte informative Blogposts, Infografiken, Videos, Webinare oder sogar interaktive Inhalte wie Umfragen und Quizze umfassen.

Neben der Bereitstellung von wertvollen Inhalten bietet Social Media auch Möglichkeiten für direkte Interaktionen mit Ihrer Zielgruppe. Unternehmen können Fragen beantworten, auf Kommentare reagieren und allgemein einen Dialog mit ihrer Community führen. Diese Interaktionen können dazu beitragen, Vertrauen und Loyalität aufzubauen, was letztlich die Konversion von Leads fördern kann.

Versicherungsunternehmen können auch soziale Medien nutzen, um gezielte Werbekampagnen zu erstellen, die auf bestimmte demografische Merkmale, Interessen und Verhaltensweisen zugeschnitten sind. Durch die Nutzung der leistungsstarken Targeting-Optionen, die Plattformen wie Facebook und LinkedIn bieten, können Unternehmen ihre Botschaften direkt an die Menschen richten, die am ehesten zu Leads werden.

Es ist wichtig zu beachten, dass Social Media Marketing eine kontinuierliche Anstrengung erfordert. Regelmäßiges Posten, Monitoring und Engagement sind entscheidend für den Erfolg. Mit der richtigen Strategie kann Social Media jedoch ein leistungsstarkes Werkzeug für die Leadgenerierung in der Versicherungsbranche sein.

Nutzung von Lead-Magneten in der Versicherungsbranche

Ein effektiver Weg, um Online-Leads zu generieren, besteht darin, Lead-Magneten zu nutzen. Lead-Magneten sind wertvolle Inhalte oder Dienstleistungen, die Unternehmen kostenlos anbieten, um potenzielle Kunden dazu zu verleiten, ihre Kontaktinformationen zu hinterlassen. In der Versicherungsbranche können Lead-Magneten auf vielfältige Weise genutzt werden, um potenzielle Kunden zu gewinnen und sie auf die Vorteile und Angebote des Unternehmens aufmerksam zu machen.

Zum Beispiel könnten Versicherungsunternehmen einen kostenlosen Online-Rechner anbieten, mit dem Nutzer ihre potenziellen Versicherungskosten abschätzen können. Dieser Service bietet einen unmittelbaren Wert für den Nutzer, da er ihnen hilft, ihre zukünftigen Ausgaben besser zu planen. Gleichzeitig schafft er eine Gelegenheit für das Unternehmen, einen neuen Lead zu gewinnen und einen Dialog mit potenziellen Kunden zu beginnen.

Ein weiterer beliebter Lead-Magnet in der Versicherungsbranche könnte ein Leitfaden oder ein E-Book sein, das wertvolle Informationen über verschiedene Versicherungsoptionen bietet. Ein solches Angebot kann dazu dienen, das Wissen und das Bewusstsein der Verbraucher zu erhöhen, während es gleichzeitig eine Möglichkeit für das Unternehmen bietet, die Kontaktinformationen der Interessenten zu erfassen.

Versicherungsunternehmen könnten auch Webinare oder Online-Kurse anbieten, die Einblicke in komplexe Versicherungsthemen geben. Diese Art von Lead-Magnet kann besonders wirksam sein, da sie das Unternehmen als Experten in der Branche positioniert und das Vertrauen der potenziellen Kunden stärkt.

Es ist wichtig zu beachten, dass der Erfolg eines Lead-Magneten stark davon abhängt, wie relevant und wertvoll er für die Zielgruppe ist. Daher sollte jedes Versicherungsunternehmen sorgfältig überlegen, welche Art von Inhalten oder Dienstleistungen seine potenziellen Kunden am meisten ansprechen und ihnen den größten Nutzen bieten würden.

Nachdem die Kontaktinformationen eines potenziellen Kunden erfasst wurden, sollte das Versicherungsunternehmen diese Gelegenheit nutzen, um eine Beziehung aufzubauen und den Lead durch den Verkaufsprozess zu führen. Dies kann durch regelmäßige Follow-up-Kommunikation, personalisierte Angebote und hilfreiche Informationen erreicht werden, die den Wert des Unternehmens für den Kunden hervorheben. Durch eine sorgfältige Planung und Umsetzung kann die Nutzung von Lead-Magneten eine effektive Methode zur Leadgenerierung und Kundenbindung in der Versicherungsbranche sein.

Lead Scoring bei der Leadgenerierung für Versicherungen

Lead Scoring ist ein leistungsstarkes Tool, das Versicherungsunternehmen dabei helfen kann, hochwertige Leads zu definieren und zu identifizieren. Es handelt sich dabei um eine Methode, bei der Punkte oder Werte auf Leads basierend auf verschiedenen Eigenschaften und Verhaltensweisen angewendet werden, um deren Qualität und Verkaufsbereitschaft zu bewerten.

Die Punkte können auf der Grundlage verschiedener Kriterien vergeben werden. Dazu können demografische Informationen, Firmographie (bei B2B), Verhaltensweisen auf der Website (z.B. Seitenaufrufe, Downloads, ausgefüllte Formulare) und Engagement mit Marketingmaterialien (z.B. E-Mail-Öffnungen, Klicks) gehören. Je höher die Punktzahl eines Leads, desto qualifizierter und kaufbereiter ist er wahrscheinlich.

Die Definition eines Scoring-Modells kann je nach den spezifischen Zielen und Anforderungen eines Unternehmens variieren. Ein Versicherungsunternehmen könnte zum Beispiel mehr Punkte für Leads vergeben, die ein Interesse an hochwertigen Versicherungsprodukten gezeigt haben, oder für diejenigen, die bestimmte Schlüsselaktionen auf ihrer Website ausgeführt haben, wie zum Beispiel das Ausfüllen eines Angebotsantragsformulars.

Lead Scoring kann auch dazu verwendet werden, die Lead-Nurturing-Strategien eines Unternehmens zu informieren. Leads mit höheren Punktzahlen könnten zum Beispiel direkt an das Verkaufsteam weitergeleitet werden, während Leads mit niedrigeren Punktzahlen weitere Nurturing-Aktivitäten wie E-Mail-Marketing oder Remarketing-Kampagnen erfordern könnten.

KPIs für Leadgen bei Versicherungen

Diese KPIs helfen Unternehmen, den Erfolg ihrer Leadgenerierungsstrategien zu messen und Bereiche zu identifizieren, die Verbesserungen erfordern. Es ist wichtig, diese Indikatoren regelmäßig zu überprüfen und anzupassen, um die Effektivität Ihrer Strategien zu maximieren.

- Anzahl der generierten Leads: Misst die Gesamtzahl der Leads, die über einen bestimmten Zeitraum generiert wurden.

- Kosten pro Lead (CPL): Der durchschnittliche Betrag, den ein Unternehmen ausgibt, um einen einzelnen Lead zu generieren.

- Conversion-Rate: Der Prozentsatz der Besucher, die zu Leads werden, indem sie eine gewünschte Aktion auf Ihrer Website oder Ihrer Landing Page ausführen.

- Lead-to-Kunde-Rate: Der Prozentsatz der Leads, die letztendlich zu zahlenden Kunden werden.

- Zeit bis zur Konvertierung: Misst die durchschnittliche Zeit, die benötigt wird, um einen Lead in einen Kunden zu verwandeln.

- Quelle der Leads: Zeigt, über welche Kanäle (z.B. Social Media, E-Mail-Marketing, SEO) die meisten Leads generiert werden.

- Qualität der Leads: Misst die Anzahl der qualifizierten Leads, die das Potenzial haben, zu zahlenden Kunden zu werden.

- Kundenlebenszeitwert (CLV): Der geschätzte Gesamtwert, den ein Kunde über die gesamte Dauer seiner Beziehung zu Ihrem Unternehmen hat.

Fazit

Die Leadgenerierung spielt eine entscheidende Rolle in der Versicherungsbranche, um potenzielle Kunden zu identifizieren und erfolgreich zu gewinnen.

Durch eine genaue Zielgruppendefinition, die Erstellung hochwertiger Inhalte, die Optimierung für Suchmaschinen, den Einsatz von Social Media, attraktive Lead-Magnet-Angebote, effektives E-Mail-Marketing und strategische Kooperationen können Versicherungsunternehmen ihre Leadgenerierung optimieren und langfristige Kundenbeziehungen aufbauen. Eine ganzheitliche und zielgerichtete Strategie ist der Schlüssel zum Erfolg in der Kundengewinnung für Versicherungen.